クロコ

クロコFXで得られた利益に関しては確定申告が必要になるよ

海外FXをやっていく中で特に億劫になってくるのが、この税金問題。

国内FX取引所と違い、税率も異なってくるのできちんとした確認が必要になります。

今回はこの確定申告についてどう準備すれば良いのかなどを解説していきます。

XMはいくらから確定申告が必要か

確定申告は全員が必要というわけではなく、ある一定基準より多く収益を出している人が対象とされています。

こちらが確定申告が必要になってくる人の特徴になります

- 給与所得で年収が2000万円以上の人

- 給与所得を得ていて、FXで年間20万円以上稼いでいる人

- 給与所得ななくてもFXで年間38万円以上稼いでいる人

給与所得で年収が2000万円以上の人

まず会社などから給料をもらっていて年収2000万円以上ある人は仮にFXの年間トータル損益がマイナスになっていたとしても

確定申告をする必要があります。

こちらはFXでの損益がいくらであろうが確定申告が必要になってくるので注意して下さい。

給与所得を得ていて、FXで年間20万円以上稼いでいる人

おそらくこれが一番多いと思いますが、年収2000万円以下の給与所得を得ていて、FXで年間利益が20万円以上の場合 海外FXの利益は、「雑所得」として分類されます。

年間の利益が20万円を超える場合、確定申告が必要です。

XMで利益を出した場合も例外ではありません。

利益が20万円未満でも、他の雑所得と合算して20万円を超える場合は、確定申告が必要となります。

FXなどの雑所得の年間収益が20万以下またはマイナスになった人は確定申告は不要だよ!

給与所得がなくてもFXで年間38万円以上稼いでいる人

主婦の方や学生、自営業にあたる人は給与所得がない方もいらっしゃると思います。

その方達はFXだけで年間38万円以上収益を出していれば確定申告が必要になります。

逆に給与所得もなく、年間のFX収益が37万とかであれば確定申告する必要はありません。

\ TRADE & WINプロモプロモ開催中 /

XMの確定申告手順まとめ

確定申告に必要な提出書類5選を用意

XMの確定申告するためには以下の5つの書類を準備する必要があるよ

- マイナンバーカード or 通知カード

- 源泉徴収票(給与所得者のみ)

- 経費領収書

- 各種控除証明書(社会保険料控除等)

- 年間取引報告書

源泉徴収票は給与所得者の場合に準備する必要があります。

経費にかかった領収書は必要な人だけ準備をして下さい。

FXにかかった教材などは経費として計上して節税できます。

XMの取引履歴や総損益を出していくよ。スマホとPC別々で紹介するね

【スマホの方】XMアプリから取引履歴を取得する

XMのスマホアプリを入れていない方は先にこちらからインストールしてください。

スマホのMT4やMT5アプリでは取引履歴は見れません。XMアプリはMT5口座限定なので、MT4お使いの方はPCからダウンロードしてください

XMのMT5の方にログインしてください。

ログインしたらホーム画面右下の『詳細』をタップ

口座履歴が表示されるので、確定申告する期間01/01〜12/31までを選択して表示させてください。

XMアプリでは一発で損益が表示されるので、その損益だけメモしておけば大丈夫です

【PCの方】MT4/MT5から年間取引報告書をダウンロードする

パソコンからMT4/MT5の年間取引報告書のダウンロードはできますが、スマホアプリのMT4/MT5ではダウンロードできません

PCからお使いのMT4またはMT5を開きます

MT4/MT5の『表示』から『ツールボックス』をクリックして下さい

下にタブが開かれますので、その中から『口座履歴』をクリックします。

こちらアカウントにログインしていないと表示されないので、先にログインするようにしてください

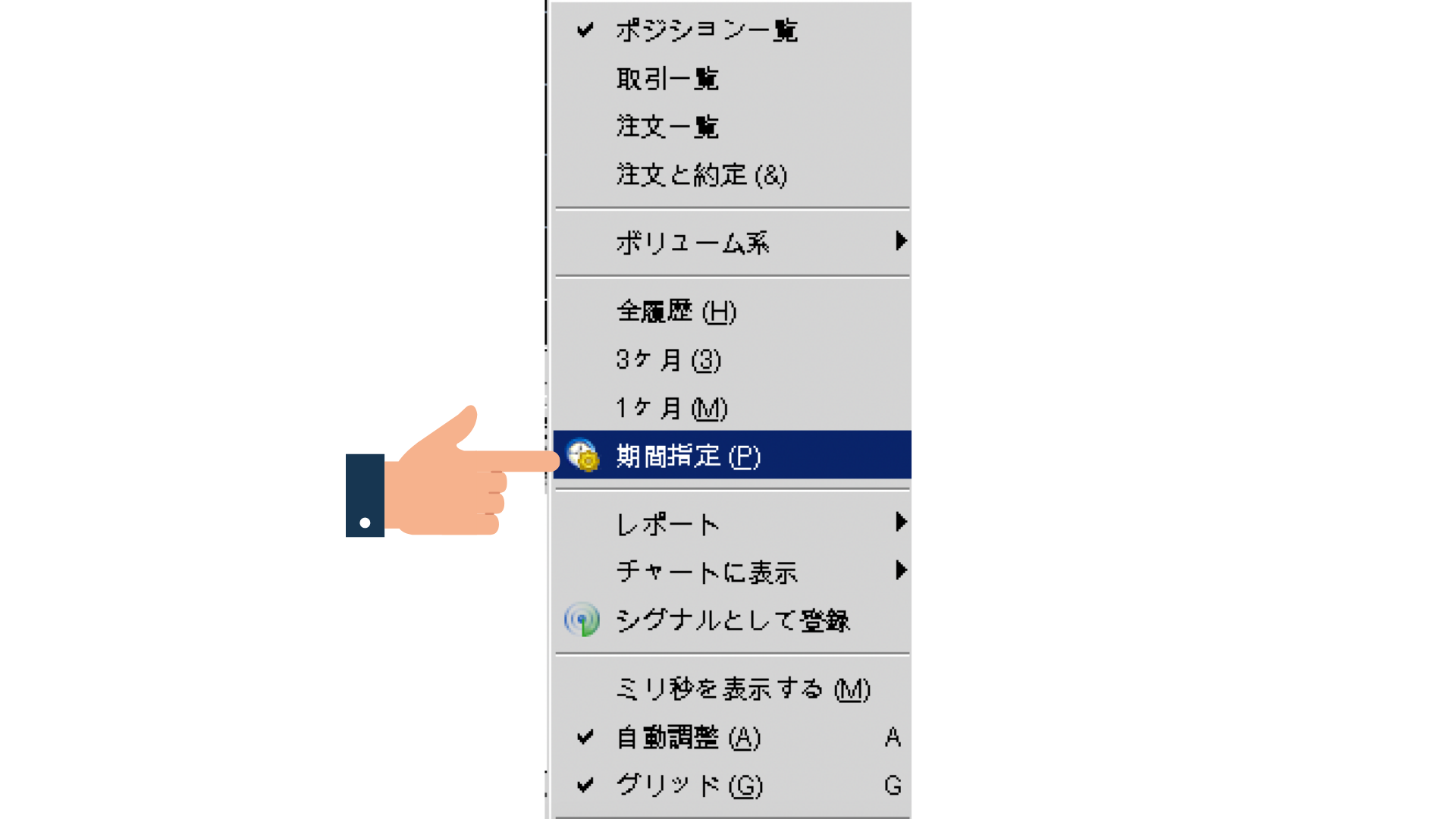

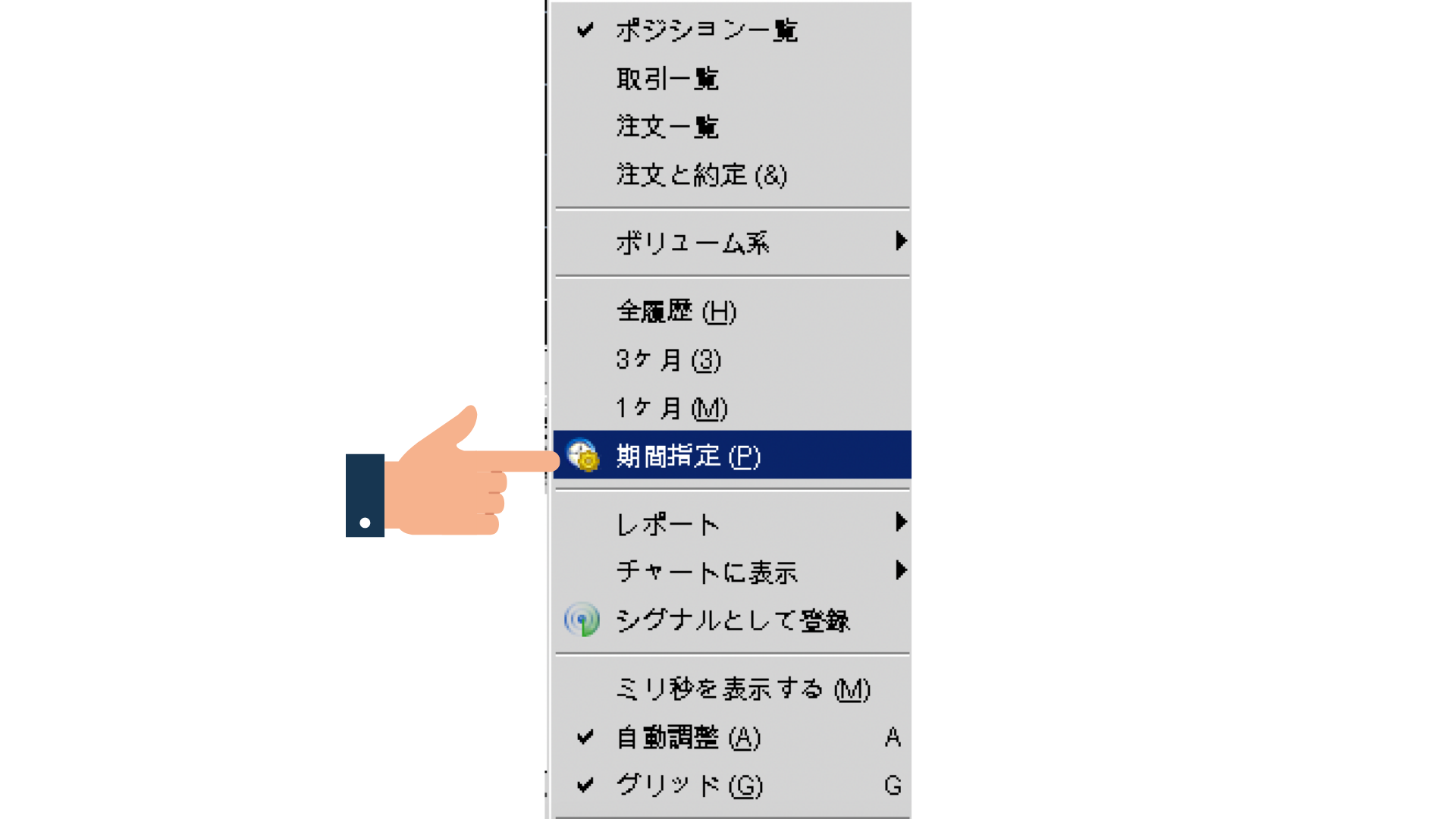

口座履歴タブ内で右クリックすると上の画像が表示されます。

その中から期間指定をクリックして下さい

年間の取引記録を出したいので1月1日〜12月31日までの期間を指定して『OK』をクリックします。

期間中の取引履歴が表示されたら、再度口座履歴のタブ内で右クリックして『レポート』→『HTML(Internet Explorer)』をクリックします

ブラウザ上に年間の取引履歴などが表示されていれば完了です。

ブラウザに取引レポートが表示されます。

こちらをスクショして保存しておいて下さい。

確定申告で必要なのはFXでの損益なので、レポートの『総損益』の部分を確認します。

英語で表記されいる場合は『Closed Trade P/L』の部分になります。

確定申告が必要な人で説明した基準額に達している場合は確定申告が必要になります

確定申告書の作成手順

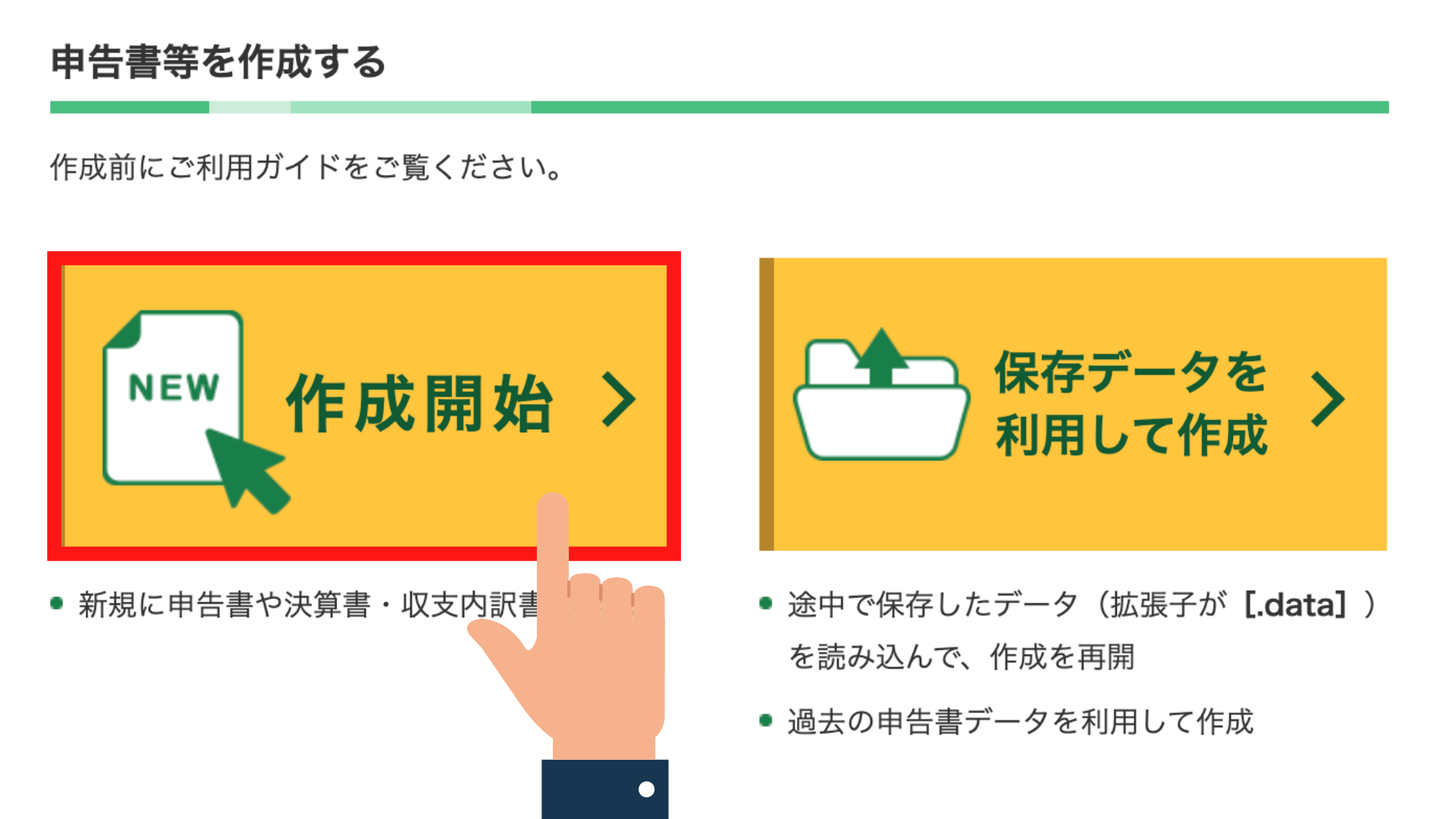

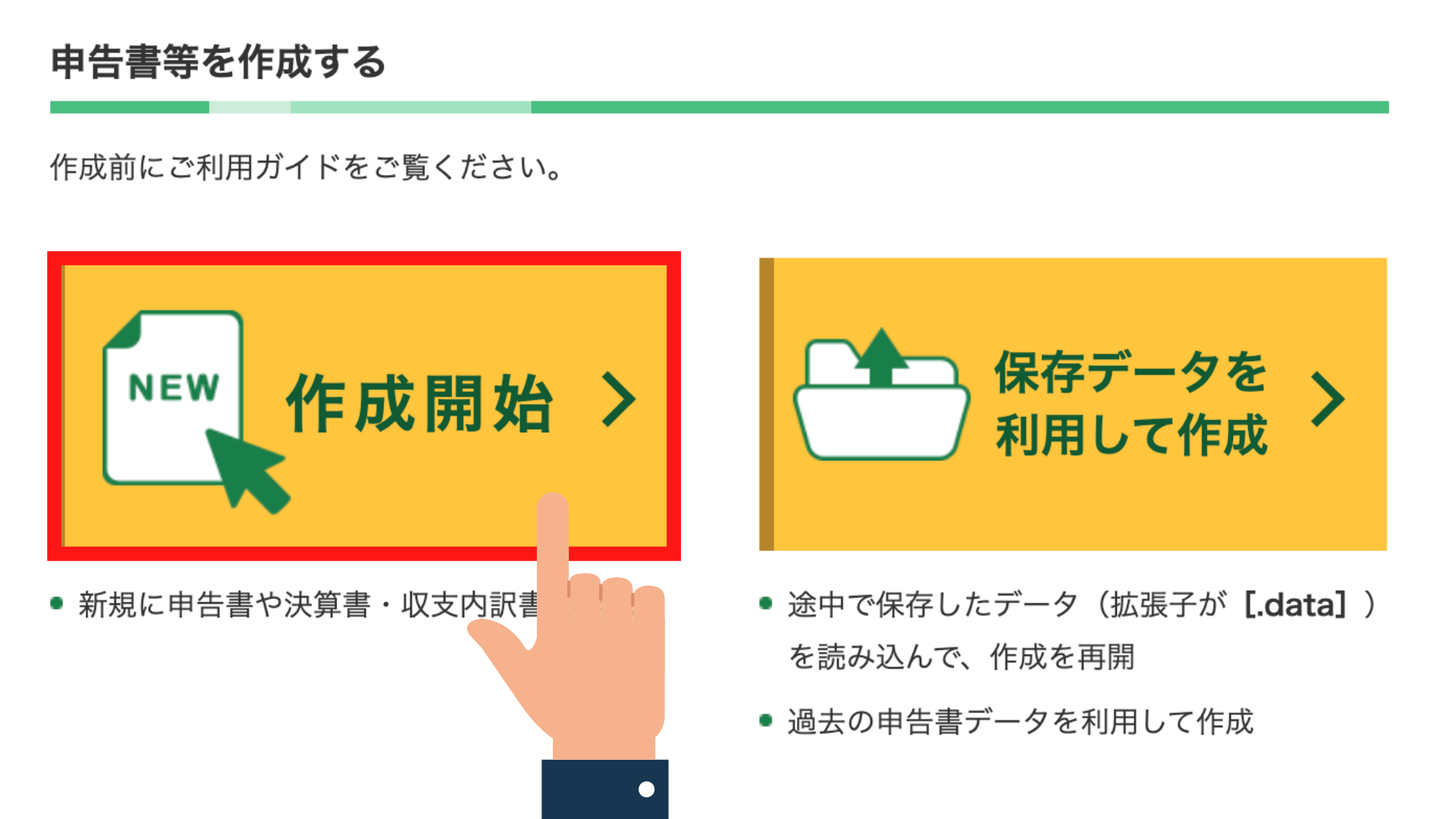

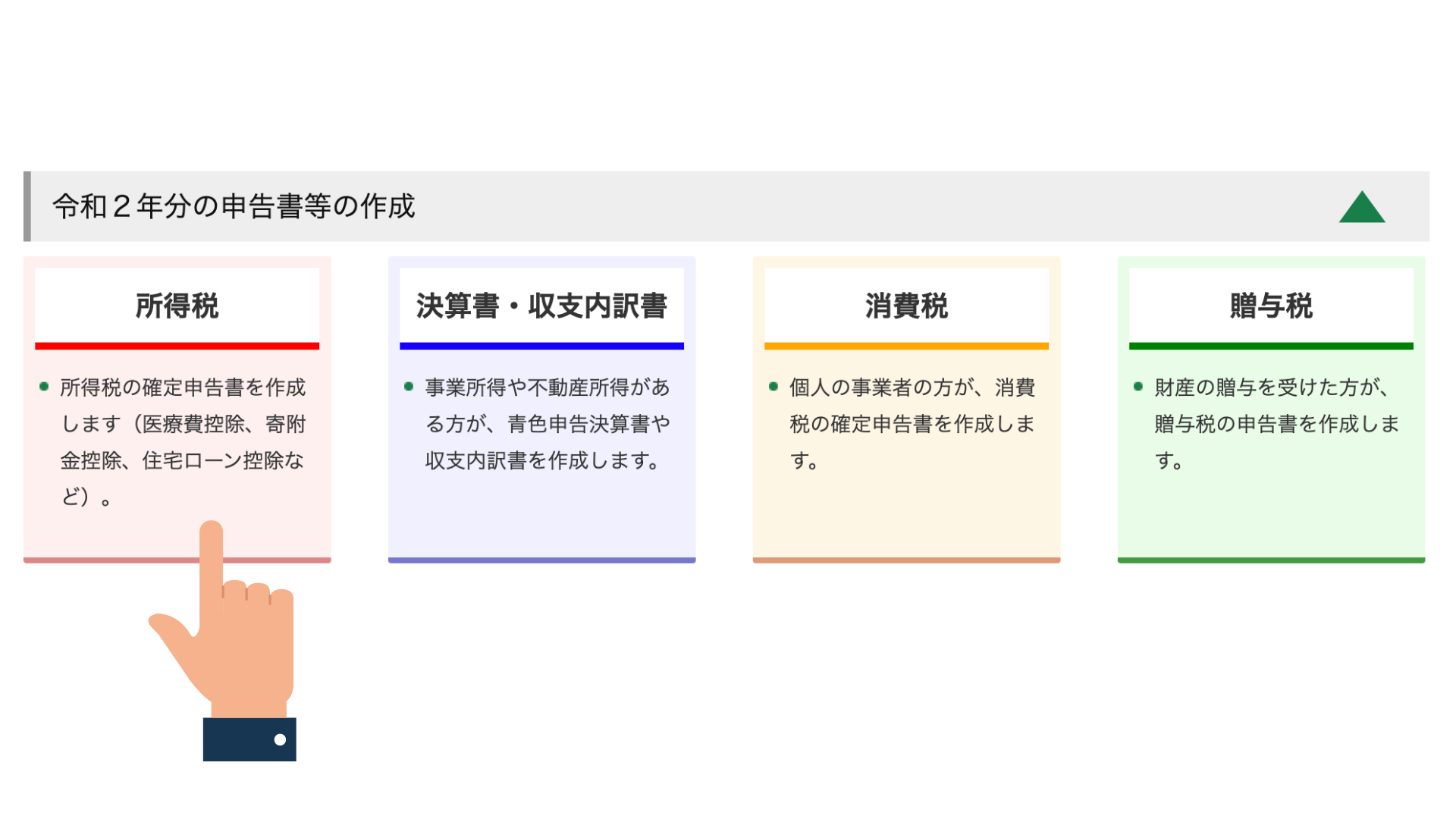

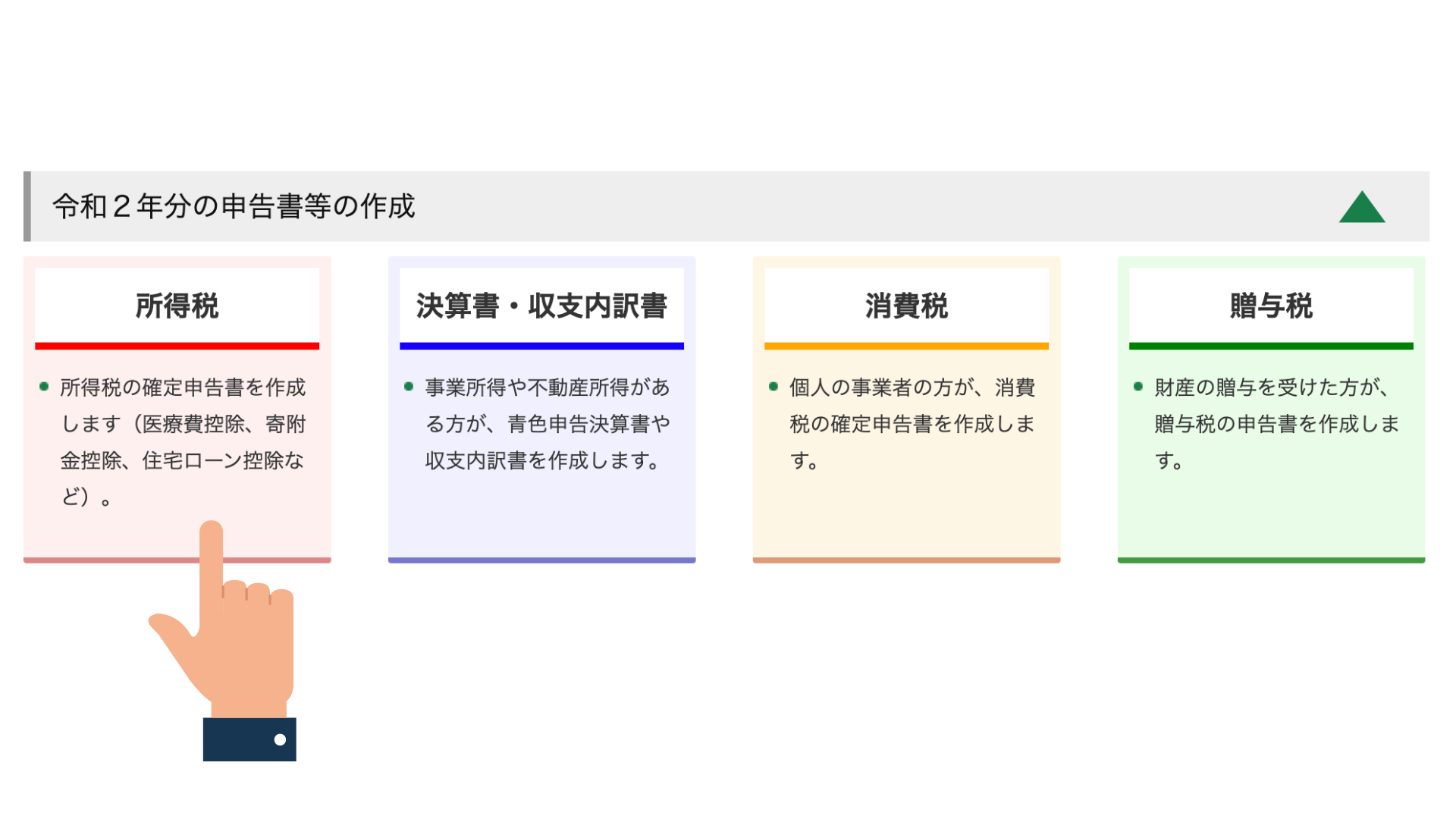

こちらではXMでの収益を元に国税庁の確定申告書作成コーナーで確定申告を作成します

『作成開始』をクリックします。

今回は右の『印刷して提出』を選択しましたが、e-Taxで提出できる方は場合はお好きな方法を選択して下さい。

選択したら『利用規約に同意する』をクリックします

所得税を選択したら『作成開始』をクリックします。

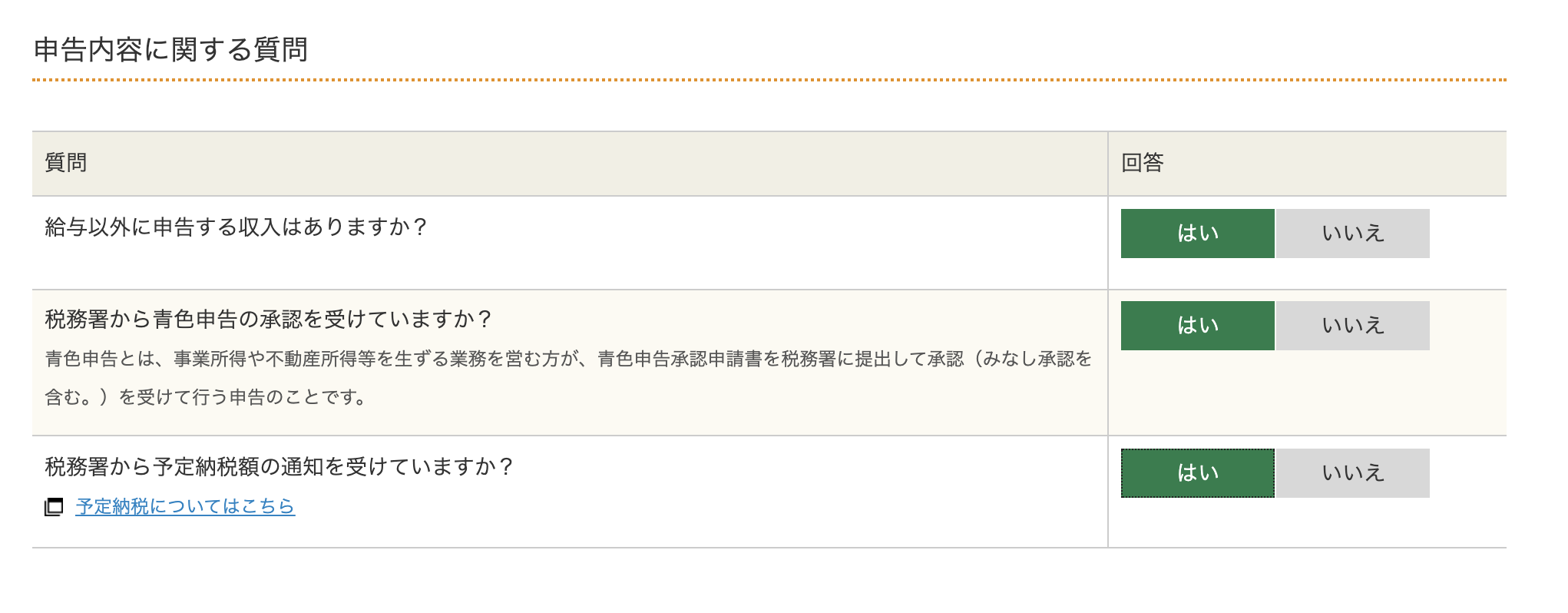

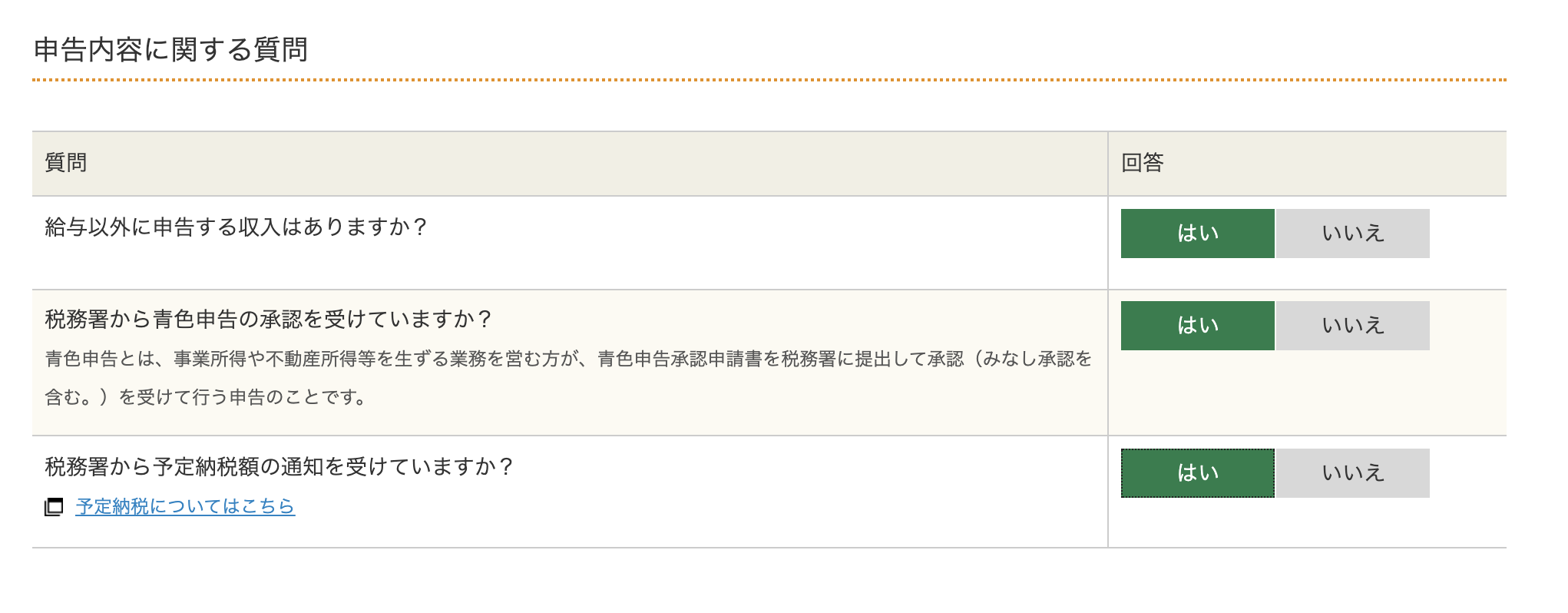

生年月日を記入してから以下の質問に回答します

今回はXMのFX収益を確定申告するので、『給与以外に申告する収入はありますか?』に『はい』を選択します

青色申告の承認を受けている場合は『はい』を選択して下さい

予定納税額の通知を受けている方は『はい』を選択。予定納税についてはこちら

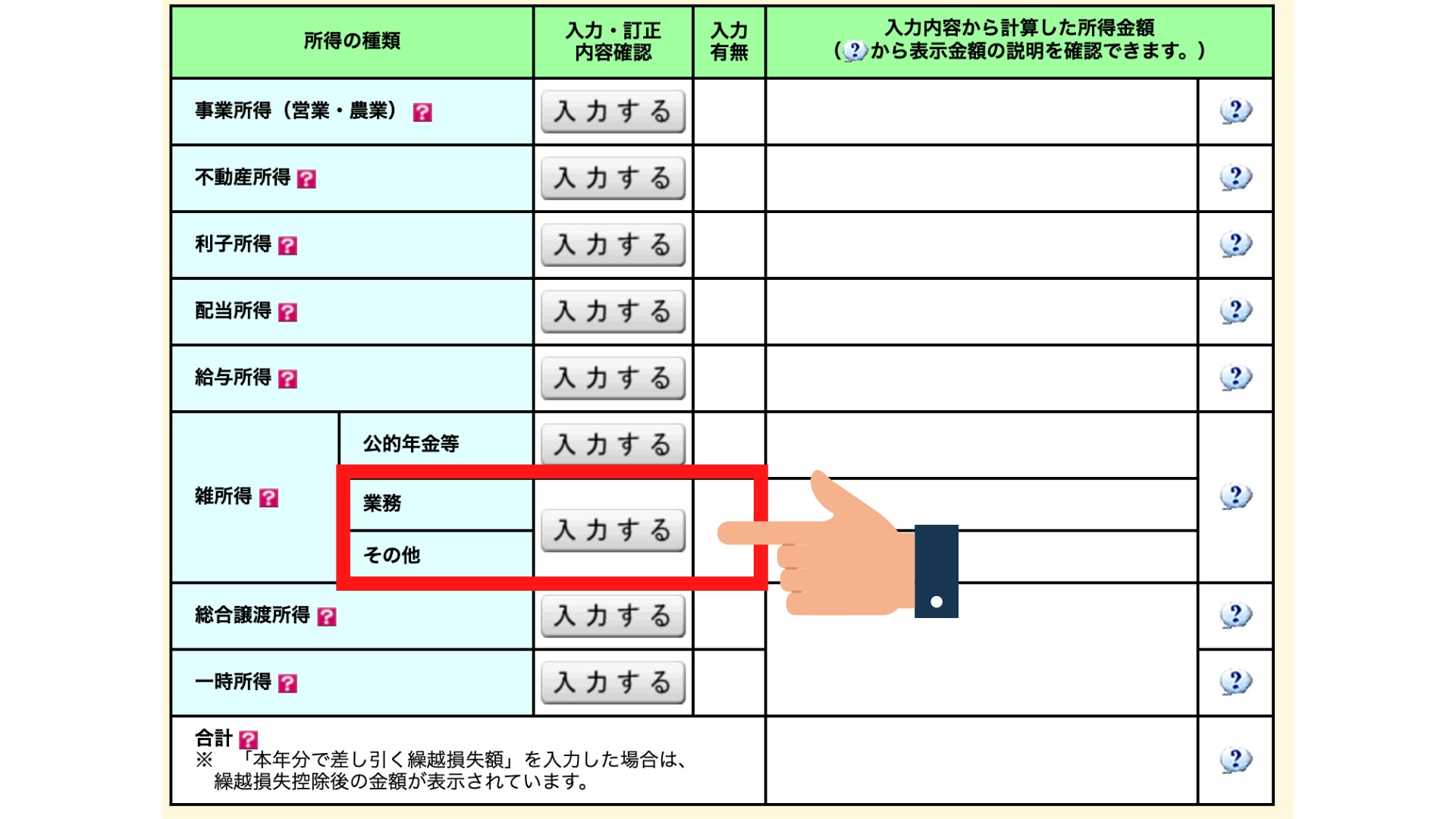

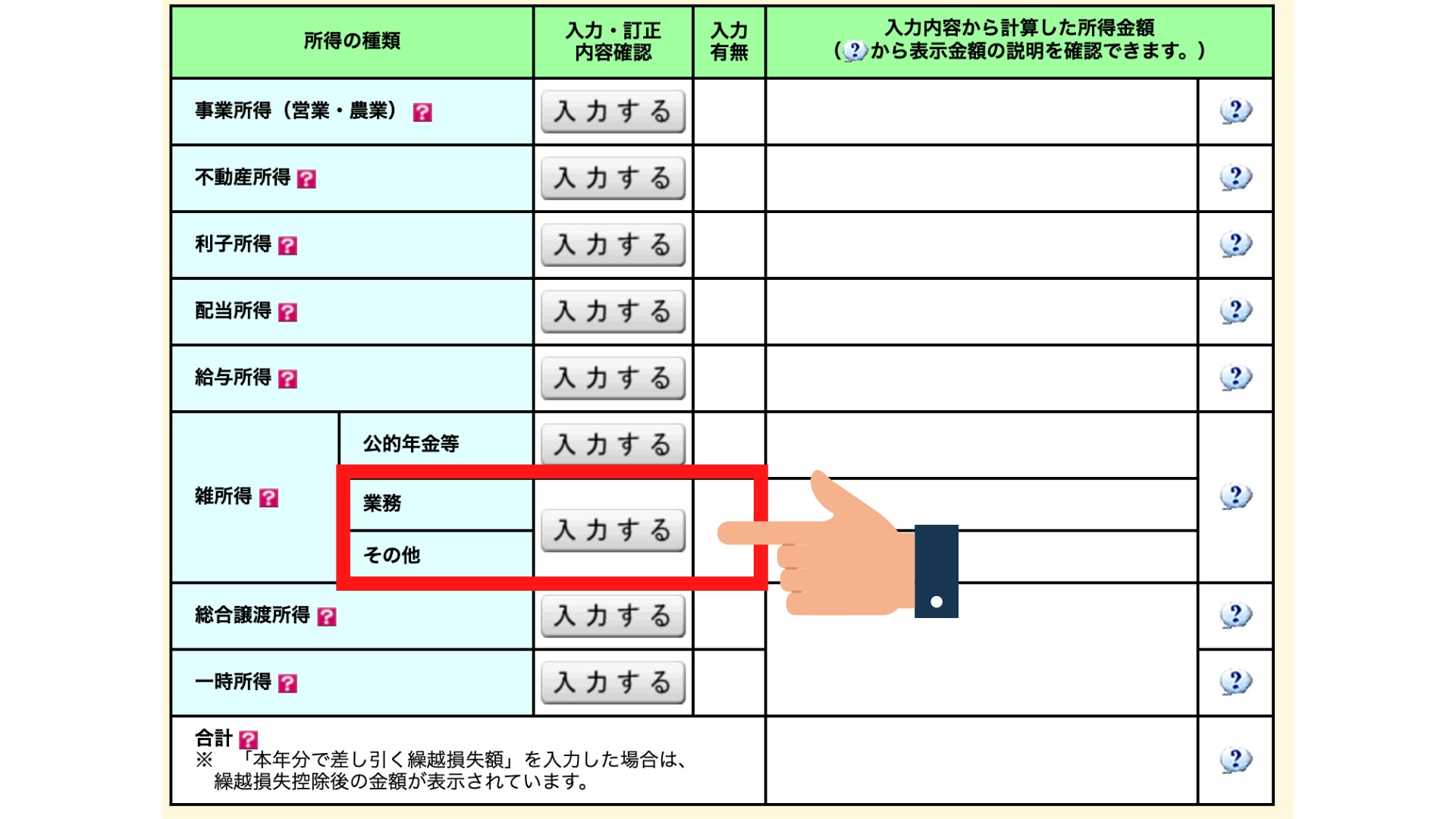

XMで得た収入は『雑所得:その他』に分類されるので、上の画像に従って選択して下さい。

またその他にも事業などで所得を得ている場合は別途で事業所得などを入力する必要があります。

- 種目:その他、『証拠金取引』

- 収入金額:年間取引報告書の総損益を入力

- 必要経費

- 源泉徴収税額:※給与所得者は入力

- 所得の生ずる場所:Eden Island,Seychelles

- 支払い者の名称:Tradexfin Limited

入力が完了すると計算された所得金額が表示されます。

これでXMの収益分に関しての所得額入力は完了です。

そのほかに医療費控除や社会保険料控除、事業所得など申告する必要のある方は続けて入力して下さい

XMの確定申告は無申告でもバレない?

XMの確定申告の無申告はバレる

よく海外FXの場合は確定申告しなくてもバレないという噂を聞くけどそれは本当なのかな?

ネットでたまにそういう情報出てくるけどその考えはかなり危険だよ!

結論から言うと、確定申告をしなくてもバレないと言うのは嘘になります。

例えばXMの取引口座から収益が出た分を国内の銀行口座へ出金した時点で、銀行の振り込み履歴に記録がきちんと残ります。

その記録を辿ると海外FXからの収益というのが一発でバレちゃうので確定申告は収益が出たら必ずしなければならないということを肝に銘じておきましょう。

税務署は収益が多い人ほど監視の目が行きやすくなっているので、バレないから放置ということは非常に危険です。

税務署は最長5年前までの確定申告状況を遡及することができるので、『今年は申告しなくていいや』と思っていると数年後に突然税務調査がやってきたりします。

ちなみにバレた時は重い税率で支払う羽目になるので確定申告はきちんと行いましょう。

確定申告はしないとこのようなペナルティが課せられるよ

- 延滞税

- 無申告加算税

- 重加算税

ペナルティ1:延滞税

延滞税とは税金納付期限までに申告書を提出しなかった時に発生するペナルティのことです。

延滞税の割合は、納付期限日から2カ月以内に納付すると、本来納めるべき税額に対して年率7.3%もしくは特例基準割合+1%のどちらか低い方が日割りで適用されます。

2カ月を超えると、年率14.6%もしくは特例基準割合+7.3%のどちらか低い方が日割りで適用されることになります。なお、平成30年1月1日から12月31日の特例基準割合は1.6%です。

MoneyFoward:確定申告のペナルティについて

ペナルティ2:無申告加算税

無申告加算税とはその名の通り、収益が出ているのにもかかわらず確定申告をせず納税を怠った時のペナルティになります。

無申告加算税の割合は、本来納めるべき税額に対して、50万円までについては15%ですが、50万円を超える部分は20%となります。

MoneyFoward:確定申告のペナルティについて

ペナルティ3:重加算税

重加算税は一番重たいペナルティで脱税のために不正行為や隠蔽工作がバレてしまった時に発生します。

支払うべき税率は本来支払うべき税率から35%~40%を上乗せされた額を支払わなければなりません。

確定申告はちゃんとやっておいた方が良さそうだね!

XMで稼いだ所得税率はいくら?

XMは総合課税に分類される

国内FXの場合は分離課税という区分になり、海外FXの場合は総合課税と呼ばれ、区分が海外と国内で変わってきます。

| 海外FX | 国内FX | |

|---|---|---|

| 税金区分 | 総合課税 | 申告分離課税 |

| 税率 | 5% 〜 45% | 一律20.315% |

| 所得区分 | 雑所得 | 雑所得 |

| 損失の繰越 | 繰越不可 | 3年まで繰越可 |

国内はいくら稼いでも税率は同じだけど、海外は稼げば稼ぐほど税金面で負担が大きくなるんだね!

総合課税の税率の表まとめ

| 課税対象所得額 | 税率 |

|---|---|

| 1,000 ~ 1,949,000円 | 5% |

| 1,950,000 ~ 3,299,000円 | 10% |

| 3,300,000 ~ 6,949,000円 | 20% |

| 6,950,000 ~ 8,999,000円 | 23% |

| 9,000,000 ~ 17,999,000円 | 33% |

| 18,000,000 ~ 39,999,000円 | 40% |

| 40,000,000円 ~ | 45% |

このように海外FXの場合は累進課税になっており、稼げば稼ぐほど税率が高くなる仕組みになっています。

税率は最大で45%になり、10%の住民税と合わせると最大55%の税金を支払う必要が出てきます。

所得額は経費を引いた後の金額を指すから、多く稼ぐ人は節税対策も必要になるよ

税率面で国内と海外どっちがおすすめ?

- 年間の所得が700万円以下の人は海外がおすすめ

- 年間の所得が700万円以上の人は国内がおすすめ

年間の所得に応じておすすめする対象が変わってきます。

上で説明したように国内FX取引所は分離課税になるので税率は一律20.315%です。

これは総合課税で考えると年間の所得の330万円〜700万円までの人と同じ税率になります。

なので年間のトータルの所得が700万円以下の人は国内より海外の方が低い税率、700万円以上になる人は国内の方が低い税率で納税となるので

700万円が一つの基準になります。

会社で給料をもらって副業でFXをしている人は給料とFX収益を合算して、そこから経費を引いて所得額を出します。

所得金額 = 収入額 ー 必要経費

\ TRADE & WINプロモプロモ開催中 /

XM確定申告での節税方法

XMで取引をするためにかかった金額を経費にできる

XMで取引をするために使った費用で経費として計上することができる可能性があります。

経費にできるものは幅が広いよ

| 経費計上可能な費用 | 経費計上できる具体的な内容 |

|---|---|

| 通信費 | インターネットプロバイダー料金や電話料金など |

| FXの学習代金 | セミナー受講料、コンサル受講料など |

| 交通費 | FXのセミナーなどに行く際にかかった移動費や交通費等 |

| 書籍代 | FX取引の情報収集のための勉強代、新聞代など |

| 手数料 | 銀行振込時の手数料や売買手数料(スプレッドは経費として認められない) |

| 家賃 | 家賃も経費にできます。ただし住居の面積のうち、FX取引に利用している面積や時間分 |

| PC本体、機材費 | パソコン本体やモニターなどの機材費 |

| ソフトウェア代金 | システムトレード用のソフトの購入代金 |

学習費用やソフトウェア代などといった直接関係するものから機材・家賃といった間接的に関わってくるものまで経費として計算することができます。

ただし、家賃などFX以外でも利用するものに関しては実際に取引のために使っている空間の面積や時間などで割合を出して全体の一部が経費として認められるものもあります。

各種控除を利用する

所得控除を利用することでも節税を図ることができます。

所得控除などは自己申告制なのでもしある場合は忘れずに申告するようにしましょう。

損益通算をする

XMで利益を得られなかった人は必見だよ

損益通算をすることで仮にXMで損失が出てしまってもXM以外の収益から損失分を相殺することで節税することができます。

損益通算も出来るものとできないものがあるので次で詳しくみていきましょう。

XM確定申告の損益通算

損益通算とは、同一年分の利益と損失を相殺することです。

例えば、XMで-100万円の損失を出し、他の海外FXで+200万円の利益だった場合

その年の全体の利益は+100万円として計算することができます。

国内FXとの損益通算はできない

国内FXと海外FXであるXMの損益通算ができると考えている人は結構多いのではないでしょうか。

意外とこの2つはできないんだ

XMの収入は「雑所得」、国内FXは「先物取引に係る雑所得等」に分類され両者は所得区分が違うため、分けて申告をする必要があるからです。

会社との損益通算はできない

こちらも国内FXの時と同じで所得区分の違いにより損益通算ができません。

XMの所得区分である雑所得のみが損益通算の対象として計算することができます。

雑所得区分での損益通算のみ可能

先ほど雑所得の区分しか損益通算の対象にならないといいましたが、雑所得の分類は種類が多く副業などで色々とやっている人はちゃんと確認をしておきましょう。

- 仮想通貨取引の損益

- 他の海外FX業者の損益

- 転売や物販での損益

- アフィリエイトやブログでの収入

- クラウドソーシングの利益

XMでは損失の繰越ができない

損失の繰越とは、本年分の損失を控除しきれないときに、翌年以降にその損失を繰り越して翌年以降の利益から控除することができる制度です。

例えば、1年目にXMで-100万円の損失が出た場合、2年目で+150万円の利益をだすと1年目のマイナスとで相殺し+50万円が2年目の課税金額となります。

国内FXではこの繰り越し控除が適用されますが、XMのような海外FXでは適用されません。

XMの確定申告についてよくある質問

確定申告の提出期限はいつからいつまで?

毎年2月16日~3月15日の間で近くの税務署の方で確定申告書を提出する必要があります

無申告加算税は以下の場合だと免除してくれるよ

- 1 その期限後申告が、法定申告期限から1月以内に自主的に行われていること。

- 2 期限内申告をする意思があったと認められる一定の場合に該当すること。

なお、一定の場合とは、次の(1)及び(2)のいずれにも該当する場合をいいます。

- (1) その期限後申告に係る納付すべき税額の全額を法定納期限(口座振替納付の手続をした場合は期限後申告書を提出した日)までに納付していること。

- (2) その期限後申告書を提出した日の前日から起算して5年前までの間に、無申告加算税又は重加算税を課されたことがなく、かつ、期限内申告をする意思があったと認められる場合の無申告加算税の不適用を受けていないこと。

確定申告は面倒ですがやらないと後々余計面倒なことになるので、早めにやるのがおすすめです。手続きが面倒な場合は気軽に税理士などに無料相談などもしてみましょう

XMは損失の繰越はできるの?

国内FXでの取引で仮に前年利益より損失の方が大きかった場合、その翌年に利益が出た場合は前年の損失分と今年の収益分を合算して計上することができます。

しかし、XMをはじめとした海外FXの確定申告の場合は、同年の損益を計上することはできますが前年に生じた損失分に関しては繰越できないです。

つまり国内FXの場合だと税金面で優遇されているんです。

XMのボーナス分は所得に含まれる?

いいえ、含まれません。

XMでは実際に出金できる金額が課税対象になります。

XMの入金ボーナスや口座開設ボーナスなどのクレジット分は出金することができないので、所得として含まれません。

しかし、ボーナスを使って得た収益に関しては所得対象になります。

キャッシュバックは所得に含まれる?

はい、含まれます。

キャッシュバックなどは出金可能なものなので税金がかかってしまいます。

本サイトで紹介しているtaritariなどのキャッシュバックサイトがその例です。

ゼロカットの補填は所得に含まれる?

いいえ、含まれません。

ゼロカットの補填に使われる金額も出金できないもののため課税対象外です。

\ TRADE & WINプロモプロモ開催中 /